El 30 de abril es el último día para presentar la declaración anual de personas físicas 2019, correspondiente al ejercicio 2018. Así que te compartimos los requisitos que debes considerar y los pasos a seguir para que realices tu declaración en tiempo y forma. También, te decimos cómo puedes bajarle a los impuestos, mediante deducciones personales y lo que debes hacer, si te equivocas al realizar tu declaración anual.

Consideraciones previas a tu declaración

La presentación de tu declaración anual de personas físicas debe realizarse si tienes ingresos por:

- Salarios de dos patrones diferentes.

- Actividades profesionales

- Arrendamiento o uso de bienes inmuebles

- Obtención de intereses

- Obtención de premios

- Dividendos y ganancias repartidos por personas morales

- Enajenación de bienes

Checa aquí en qué casos específicos es obligatorio presentar la declaración anual.

Debes saber que, cuando tú, como asalariado, no manifiestas que harás tus propias declaraciones anuales, tu patrón debe hacerlas.

Si deseas realizar tus propias declaraciones, avísale de esto al área correspondiente de tu empresa desde principios de enero, para que te entregue la denominada “Constancia de Retenciones y Percepciones de los Trabajadores”, a más tardar el 31 de enero de cada año. De esa manera, podrás presentar tu declaración anual.

Si no les has avisado a tus jefes que tú realizarás la declaración anual, no te preocupes; sin embargo, te recomendamos presentar tu declaración para recuperar dinero, mediante las deducciones personales.

Muchas veces por flojera o por pensar que este trámite es muy difícil, no hacemos nuestras declaraciones. No obstante, gracias a la contabilidad electrónica, el comprobante fiscal digital por internet (CFDI) y las aplicaciones desarrolladas por el Servicio de Administración Tributaria (SAT); actualmente, para las personas físicas es mucho más fácil hacer su declaración. Con todo en orden, no te tomará más de 30 minutos hacer tu tu declaración desde tu computadora o Smartphone.

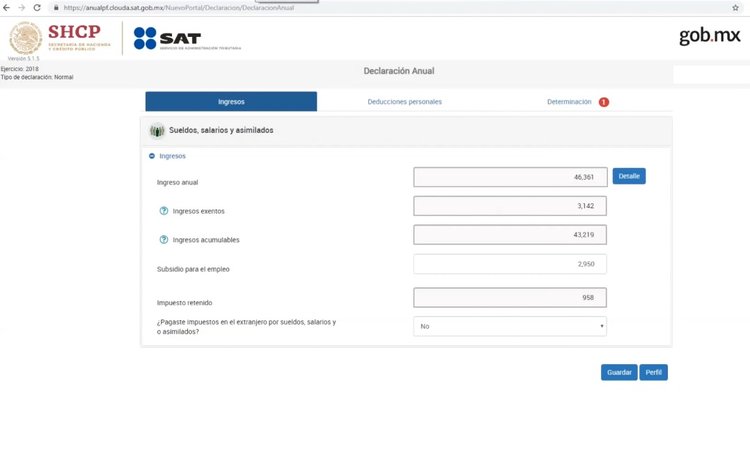

Si eres asalariado, procura consultar el nuevo aplicativo del SAT “Visor de nómina” para verificar que tu patrón te timbró tus recibos de nómina, para que así, solo revises y aceptes la información precargada en la página del SAT.

El sistema hace un cálculo automático de tus impuestos, gracias a que, el SAT detecta automáticamente los recibos de nómina 3.3. De esa manera, el aplicativo te resume el total de ingresos y salarios, el total de ISR retenido, entre otros datos, indispensables al realizar tu declaración. Puedes ver tus ingresos mes por mes, pero si no coincide con tu salario, puedes imprimir los resultados y presentarlos a tu empresa para que los corrija.

Si aún eres nuevo en la cuestión de impuestos. Consulta: El SAT para principiantes.

Los 8 pasos para realizar tu declaración anual

Ahora te mostramos los pasos para presentar tu declaración.

1. Accede al sitio web https://www.sat.gob.mx, en el que debes seguir la siguiente ruta: Declaraciones/Anuales/Personas Físicas/

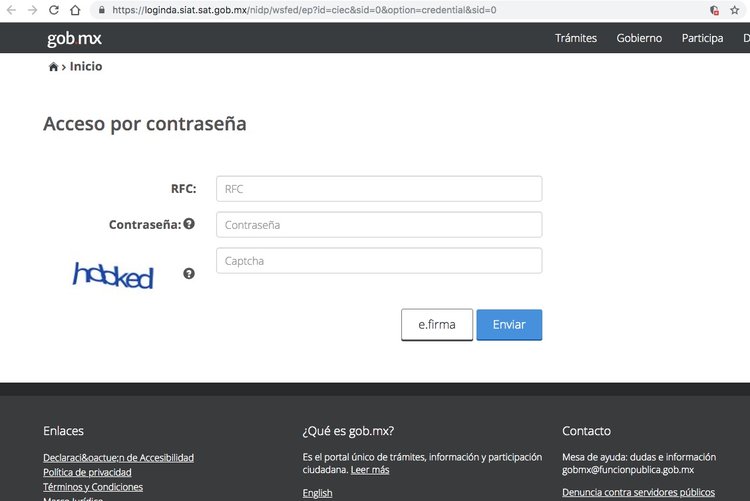

Se abrirá una nueva página que te pedirá capturar tu RFC y contraseña; en caso de tener la e.firma, se pedirá acceder con tu clave privada.

2. Una vez que hayas ingresado al sistema deberás seleccionar la opción “Presentar declaración”.

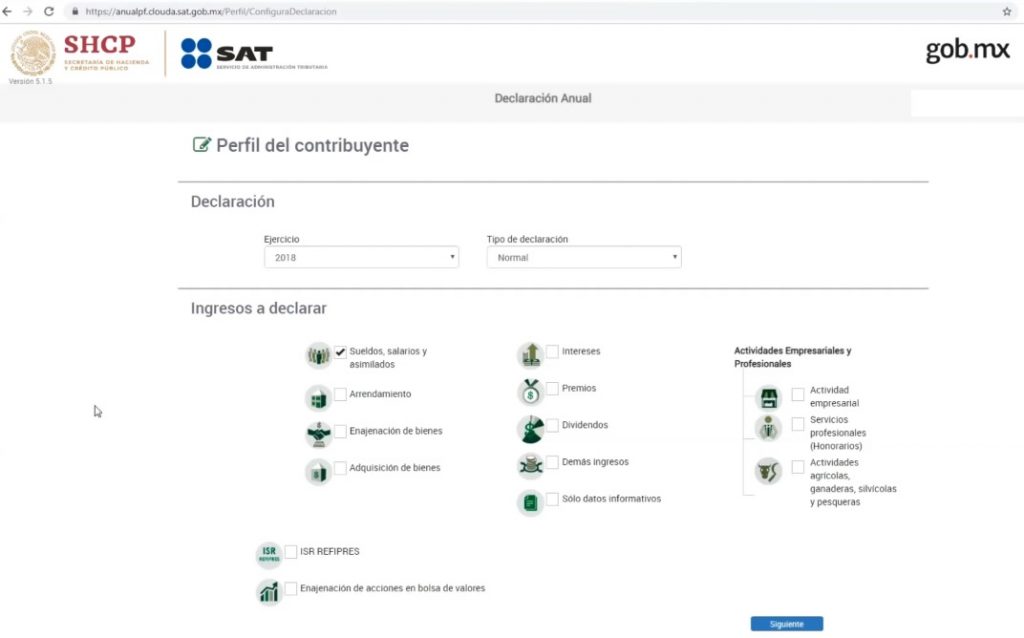

3. Deberás seleccionar Declaración Normal y el ejercicio que declararás.

4. La plataforma muestra las obligaciones o impuestos a declarar en el periodo seleccionado, de acuerdo con tu inscripción, así como las obligaciones fiscales existentes, para que, en su caso, selecciones las que no estén registradas.

5. Puedes elegir que el sistema realice el cálculo de impuestos o capturar las cantidades que hayas determinado.

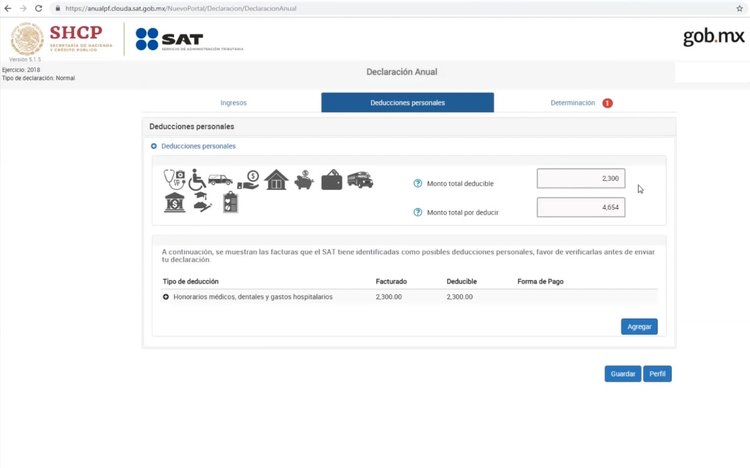

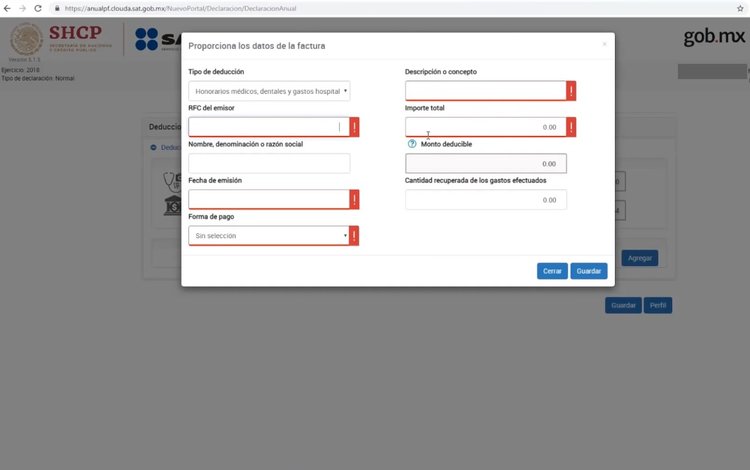

En esta parte pondrás las deducciones personales.

Estas son las deducciones que puedes realizar y sus requisitos son los siguientes:

Honorarios médicos, dentales y gastos hospitalarios.

Gastos pagados para ti, tu esposa, esposo o pareja, tus padres, abuelos, hijos y nietos, siempre que dichas personas no hayan percibido durante el año ingresos en cantidad igual o superior a un salario mínimo general de su área geográfica elevado al año.

Se incluyen gastos por honorarios médicos, dentales, y por servicios profesionales de psicólogos y nutriólogos; gastos hospitalarios y lentes graduados, siempre que se paguen con tarjeta de crédito, tarjeta de débito, transferencia electrónica o cheque.

Consulta nuestro ejemplo para hacer deducciones en lentes graduados.

Descubre cómo gastas tu dinero y toma el control con Finerio

Gastos funerarios y seguro

Puede deducir gastos funerarios y seguros de gastos médicos por alrededor de 29 mil 419 pesos anuales.

Intereses de créditos hipotecarios

Son deducibles los intereses reales pagados (el interés menos la inflación) por créditos hipotecarios utilizados para la construcción o remodelación de casa habitación.

Siempre que el monto total del crédito no exceda las 750 mil unidades de inversión (UDIS), alrededor de cuatro millones 575 mil pesos anuales.

Donativos

El monto no debe exceder el 7% de los ingresos acumulables que sirvieron de base gravable para calcular el impuesto sobre la renta.

Aportaciones complementarias de retiro

No olvides que también se pueden deducir las aportaciones voluntaria a la subcuenta de ahorro complementario para el retiro (Afore) de retiro o a las cuentas de planes personales de retiro.

El monto de esta deducción será como máximo de 10% de tus ingresos acumulables en el ejercicio, sin que excedan los $133 mil 298 anuales.

Transporte escolar y colegiaturas

De descendientes en línea recta (hijos, nietos). Solo si la escuela obliga a todos sus alumnos a pagar el servicio de transporte.

Colegiaturas desde nivel preescolar hasta bachillerato o equivalente anual a:

– Preescolar: 14,200 pesos.

– Primaria: 12,900 pesos.

– Secundaria: 19,900 pesos.

– Profesional técnico: 17,100 pesos.

– Bachillerato o su equivalente: 24,500 pesos.

Impuesto local sobre ingresos por salarios

Por la prestación de un servicio personal subordinado, la tasa de dicho impuesto no debe exceder el 5%.

Te puede interesar: 3 estrategias para crear un gran futuro financiero en tu vida

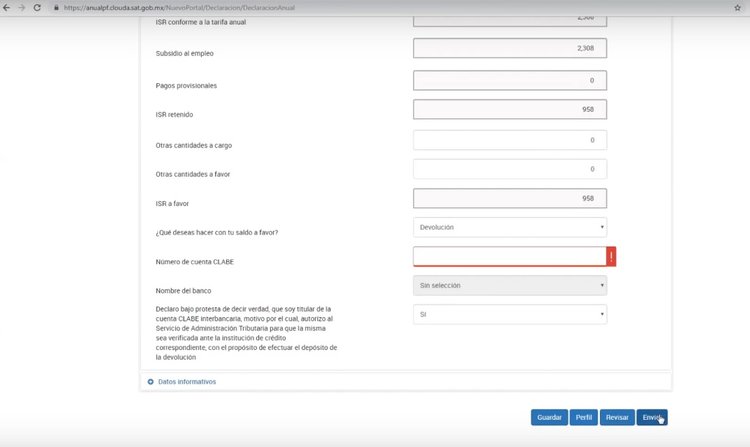

6. Envía la declaración al SAT y ahí mismo consulta el acuse de recibo.

7. Si no tienes ingresos o no te resulta “cantidad a pagar”, solo debes llenar los campos que el sistema habilite y reenviar la información al SAT.

8. En caso de que resulte “cantidad a pagar”, el acuse de recibo contendrá una línea de captura con el importe total a cargo; también se incluye la fecha límite para liquidar la deuda.

El pago del impuesto puedes realizarlo desde el portal de un banco por transferencia electrónica.

Inmediatamente, después de pagar el banco te enviará un recibo que te servirá de comprobante de pago.

¿Qué hacer si te equivocaste al realizar tu declaración anual?

Al momento de presentar una declaración ante el SAT, podemos cometer ciertas equivocaciones por desconocimiento, por un error o simplemente porque se nos olvidó algo. Para ello, el SAT ha creado las llamadas declaraciones complementarias y nos da 3 posibilidades para corregir declaraciones.

- La declaración complementaria de “Modificación de Declaración” se presentará para modificar la información de una declaración previamente presentada o para incorporar regímenes u obligaciones.

- En el caso de la declaración complementaria “Dejar sin efecto Declaración” se utilizará para eliminar en su totalidad una declaración o declaraciones previamente presentadas.

- La opción “Declaración no presentada“, únicamente podrá presentarse, cuando el contribuyente previamente haya dejado sin efecto la o las declaraciones presentadas con anterioridad.

Pasos para corregir tu declaración:

- Ingresa al sitio del SAT.

- Elige “Presentación de la declaración”.

- Selecciona el mismo periodo de la declaración a corregir.

- Selecciona “Complementaria” en tipo de declaración.

- Elige el tipo de error que quieres corregir.

- Envía la declaración al SAT y este te expedirá un acuse de recibo.